미국 실리콘밸리 소재 은행인 SVB은행이 파산 신청을 했다는 소식에 투자자들은 2008년에 또 다른 금융위기가 닥칠 수 있다는 우려가 커지고 있다. SVB Silicon Valley Bank의 파산 소식부터 시작하겠습니다.

▣ SVB 실리콘 밸리 은행

미국 연방예금보험공사(FDIC)는 SVB의 자산과 예치금을 모두 몰수했고, SVB 실리콘밸리은행은 실리콘밸리 스타트업의 본고장인 실리콘밸리 대부분의 기업과 달리 고위험 고수익 형식으로 실리콘밸리 스타트업에 돈을 빌려주고 받는다. AI 관련 기업, SVB 실리콘밸리 은행에 의존 이에 미국 스타트업을 주요 고객으로 둔 SVB가 파산하면서 200조원에 달하는 예금이 보호받지 못한다는 분석이 나온다. 이 때문에 SVB 주가는 하루 만에 -60%, JP모건 -5.41%, 뱅크오브아메리카도 -6.2% 하락했다.

- 미국 벤처기업의 44%

- 업체당 25만달러(약 3억3000만원)만 보장

SVB는 미국 벤처 기업 중 신생 기업의 44%에 서비스를 제공하기 때문에 SVB 파산은 실리콘 밸리 신생 기업의 직원 임금 문제도 일으킬 수 있습니다. 즉, 직원들이 다음 주부터 급여를 받지 못할 가능성이 있으며 신생 기업이 SVB에 수천만 달러를 예치했지만 대부분의 신생 기업은 $250,000만 없어져도 그렇게 할 가능성이 높습니다. 우리는 분석합니다. 파산의 이유는 SVB의 주요 벤처 자본가들이 돈을 잃을 수 있다는 두려움과 예금의 대규모 인출로 인해 40년 된 은행이 파산하게 된 뱅크런이 발생했기 때문입니다.

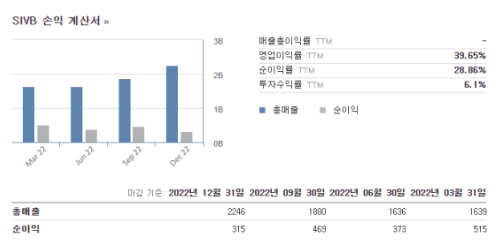

▣ SVB 실리콘밸리은행 연간회계

- SVB 총 자산: US$209 billion (한화 276조원)

- 총 SVB 예치금: $1,754억 (한화 232조 원)

- 2022년 운영 마진: 39.65%

- 2022년 순이익률: 28.86%

- 2022년 총 수익: 7,401억 달러

- 2022년 순이익: 1,672억 달러

SVB Silicon Valley Bank는 2022년까지 영업 마진 39.65%, 순이익 마진 28.86%, 꽤 좋은 대차대조표와 총 레버리지 비율 159.26%를 기록했습니다. 레버리지 비율이 상당히 높은 은행입니다.

SVB실리콘밸리은행의 대차대조표를 보면 자기자본비율이 7.7%인데 자기자본비율이 10%미만일때 안좋은감이 있는데 영업이익률이 상당히 높아서 저는 아니었습니다. 걱정이 너무 되지만 파산선고를 받은 점을 감안하면 자기 지분까지 팔아 현금을 모으는 게 일반적인데 대부분의 지분이 미국 국채이고 평가손실이 있어 어려울 것 같다.

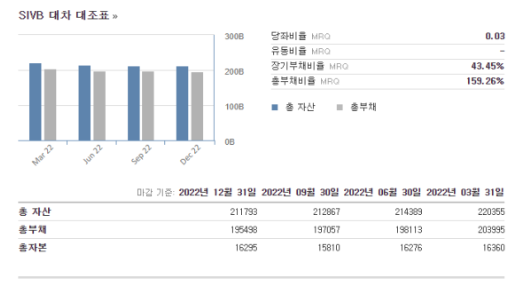

▣ 2차 리먼브러더스 사태

SVB 실리콘밸리은행이 부도나면서 2차 리먼 위기가 닥칠 것이라는 우려가 나오고 있다. 2008년 리먼 파산 당시 자산은 6390억 달러였으며, 이번에 SVB의 총 자산은 2090억 달러로 약 30% 감소에 그쳤다.

따라서 2008년 금융 위기와 유사한 사건이 발생할 가능성은 여전히 희박하지만 SVB 이후 일련의 파산이 현실이 된다면 위험은 여전히 남아 있습니다. 게다가 SVB는 미국에서 16번째로 큰 은행이고 파산 규모가 적지 않아 연준의 공격적인 금리 인상 움직임으로 인해 파산했다는 인식이 매우 높다.

- 2009년 140개 은행 도산

- 2010년 157개 은행 도산

- 2011년 92개 은행 도산

2008년 금융 위기 이후 3년 동안 약 400개의 은행이 도산하면서 비관론자들은 SVB의 부실이 글로벌 금융 위기로 이어질 가능성에 주목하고 있습니다. SVB 파산은 연준의 급속한 금리 인상과 밀접한 관련이 있으며 연준의 긴축 정책으로 인해 미국의 대형 스타트업은 자금이 바닥나고 은행에서 자금이 빠져나가 SVB가 타격을 입었습니다.

이러한 악순환으로 인해 스타트업에 투자한 벤처캐피탈은 SVB에서 자금을 인출하기 시작했고 심지어 뱅크런(예금 일괄 인출)까지 발생했다. . 따라서 SVB에 예치한 고객은 25만달러(약 3억3000만원)를 넘지 않으면 예금보험에 가입할 수 있다.

▣ SVB 대표이사는 이미 지분 매각

SVB 회장 겸 CEO인 그렉 베커(Greg Becker)는 회사가 파산 직전에 회사의 큰 지분을 매각한 것에 대해 논란이 되고 있습니다. 그렉 베커(Greg Becker) 회장 겸 최고경영자(CEO)는 파산 공식 발표 11일 전인 SVB 파이낸셜 주식 1만2000주를 350만 달러에 매각한 것으로 알려졌다. 블룸버그는 내부자 거래를 방지하기 위해 2000년 임직원이 일정일까지 주식을 매도하도록 하는 규정을 제정했고 그렉 베커 최고경영자(CEO)가 이를 이행했기 때문에 주식 매도와 관련해 법적 문제가 없다고 지적했다. 그러나 일부 전문가들은 1월 26일 Greg Becker가 매각 계획을 발표하면서 SVB가 자본 조달 계획을 논의할 경우 큰 문제가 발생할 것이라고 예측했습니다.

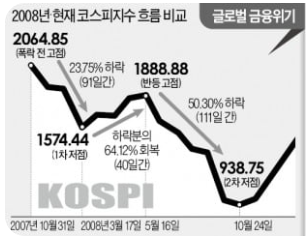

▣ 크레디트스위스가 파산할 수 있을까?

크레디트스위스는 이미 2022년 실적 부진과 적자 누적으로 대대적인 구조조정을 진행하고 있고, 크레디트스위스는 아직 2022년 연차보고서를 제출하지 않아 내부 문제가 매우 크다는 소문이 돌고 있다. 따라서 CS(Credit Swiss)의 문제가 지난 1년 동안 계속해서 표면화된다면 2023년 SVB에 이어 CS가 파산할 가능성은 없습니다.

지난해 2022년 실적 부진으로 부도가 난 것으로 알려진 크레디트스위스 영업이익률은 -18.13%, 순이익률은 -48.93%였다. 순이익 마진은 거의 -50%인데 은행이 어떻게 그런 순이익 마진을 얻을 수 있는지 모르겠습니다. 게다가 부채비율도 -350%에 달해 재무제표는 사실상 부도 위험이 충분하다고 해도 과언이 아니다. SVB는 미국에서 16번째로 큰 은행이기도 했고, 파산이 알려지기까지 44시간 밖에 걸리지 않았다는 점을 감안할 때 Credit Suisse도 파산 시 예치금 균형 방법을 고려해야 합니다.

![[공지] 삼성전자 주식투자, 국내 주가 특성 이해하자 [공지] 삼성전자 주식투자, 국내 주가 특성 이해하자](https://thumb.mt.co.kr/06/2020/01/2020010910221235446_1.jpg/dims/optimize/)